进出口贸易结算培训:l/c付款方式有什么风险?如何防控? -pg电子试玩网站免费

01、l/c在fob条款中的应用

l/c在fob条件下,要求提单在运费条款中注明:freight payable as per charter party是否可以?为什么?

这个l/c fob条件下,是指散货租船而不是走集装箱柜,一般是由买方租船,买方和船公司之间会有一个charter party租船合同。对于这种散货提单,信用证即使没有什么规定,但如果是以信用证结汇,银行内部也会对这种散货提单有自己的规定(不是信用证结汇则没有这么严)。

相关要求:

必须打上as per charter party。

需要打上charter party的日期。

需要船长或owner的签名。(有时候也可以agentas the carrier)

对于这种散货,因为货物是直接装上船的,不像走柜那样装到集装箱柜再装上船,所以船长对责任划分很在意,一点点毛病也会挑出来,不然卸货时他也怕被收货人挑针眼。发完货大副收据复印件也要拿到手,看看有什么不良批注没有。

02

l/c方式下签发日不同应该何时起算

若l/c要求交单期起算日为货运单据的签发日(date of issurance)在received b/l中on board日期和b/l签发日不同,应从何日期起算?

第一种意见:既然信用证规定了“交单日期的起算日为货运单据的签发日”,那么“在received b/l中on board日期和b/l签发日不同”的情况下,仍应按信用证的规定,从“货运单据的签发日”起算,而不应去考虑所收到的提单上on board日期。

第二种意见:应该从on board日期起算,首先date of issurance是保险单据的日期,而不是on board日期和b/l签发日;其次,在cif和cip术语下,货物在越过船舷后风险已转移到了买方,因而date of issurance应该是on board日期而不是b/l签发日期。

03

双到期的l/c,提前发运交单期如何

双到期的l/c,若l/c项下提前发运,则交单期如何?

有的信用证规定的装运期和信用证的效期是同一天,这就是所谓的“双到期”,那么为了保证有足够的改单、交单的时间,应该提前装运,留出改单和交单的时间。如果信用证没有规定交单期,在最后装期前21天以上装运的,应该在提单日期后的21天之内交单。如果在最后装期前21天以内装运的,则在信用证到期之前交单即可。

04

l/c付款方式的风险

风险一:进口商不依合同开证

进口商恶意不依照合同开证,在信用证条款中增加一些对自己有利的条款,常见的有更改包装方式、修改最迟装运日期、信用证金额等,一旦信用证正本开出,出口商即处于被动地位。

风险二:进口商故意设置软条款

蓄意制造难以履行的条款,例如在信用证46a要求提交3/3的海运提单,而47a又要求一份正本提单直接寄开证申请人,明显的矛盾且不可操作。

风险三:信用证含有生效类信用证

警惕信用证中含有生效或不生效条款,如客户签名后方能议讨交单、凭通知生效、需买卖双方开立文件确认后信用证生效、目的港验货后生效等。

风险四:信用证规定的要求与当地法律法规不一

在实际操作信用证,那些看似对出口商有利的条款,例如信用证为远期信用证,但在47a条款中规定如受益人有贴现需求,开证行可以即期贴现,且贴现费由开证申请人承担,但开证行在付款时要求援引当地法律法规,扣取利息所得税。

因此在买卖双方开证前需特别确认好此类信用证类型,如不接受远期天数的信用证,也可以跟买家协商修改为假远期信用证,以此来规避可能对出口商产生的延期收汇风险以及额外费用的产生。

风险五:开证行风险,即资信风险

信用证是开证行以其自身的信用为担保,做出有条件的付款承诺。因此,信用证业务中最大的风险,实际上就是开证行的信用风险,如果开证行的资信差,受益人的所有权益就得不到保障。

因此,在订立合同时,可要求申请人通过与我方银行有业务往来且资信情况较好的银行开立信用证。同时要重视对开证行的资信调查,对资信较差的银行开立的信用证不予接受,或要求加具保兑。

05

如何防控l/c风险

step 1. 慎重交友

在买卖双方订立合同前,一定要慎重选择贸易伙伴,对其公司规模、资金状态、资信情况作初步调研。选择正确的,对出口商有利的贸易术语。在订立合同时,选择恰当的贸易术语对于控制诈骗风险是有重要意义的,在选择贸易术语时尽量选择由出口商安排运输的贸易术语,如:cfr、cif、cip、cpt,这样租船订舱、货物保险的选择以及货物风险的可以把控在自己手中,可预防进口商与货代勾结实施信用证诈骗的行为。

step 2. 合理订立信用证条款

信用证条款应该简单、清晰、明了。因此对于开立的信用证条款,必须明确规定单据要求、装运方式、装运日期等基本信息,条款须清晰简洁,避免歧义。

step 3. 合理选择信用证种类

尽量避免可转让信用证,转让信用证项下一般是出口商作为第二受益人,第二受益人出货后,准备好单据安排交单到第一受益人的银行(a银行),a银行收到单据后会通知第一受益人换单,把文件换成第一受益人的抬头,然后a银行安排把换后的文件寄到最终买家所在的开证行。

换单这个动作,主动性掌握在第一受益人手里,第二受益人并无法很好的控制换单这个动作是否会出现问题,如果一旦第一受益人提交的文件有问题,导致收不到开证行的货款,那么作为第二受益人,即使货物质量,出货时间,文件都没问题,依然会存在收不到货款的风险。

简单的说,第二受益人的收款完全受制于第一受益人,因此出口商因谨慎选择此类型信用证结算。

06

l/c付款方式优点

当采用信用证方式结算时,受益人(出口商)的收款有保障,特别是在出口商不是很了解进口商时,在进口国有外汇管制时,信用证的优越性更为显著。

07

l/c付款方式缺点

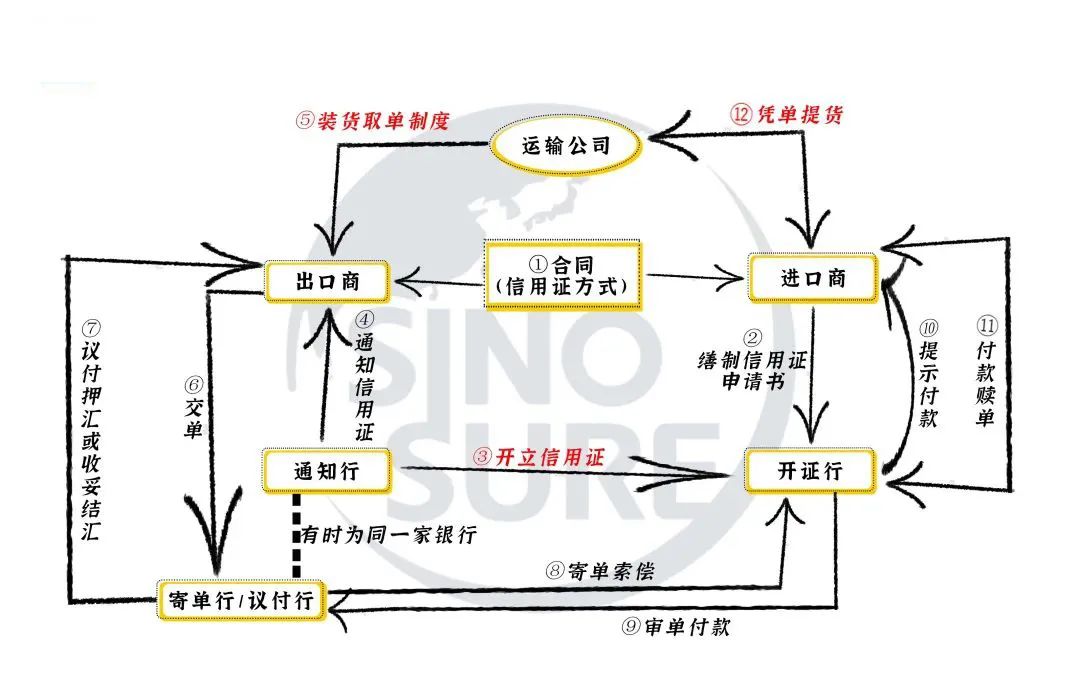

审单等环节要较强的技术性,增加了业务成本,更占用买方资金,里面至少涉及四个角色:信用证申请人、开证行、通知行、信用证受益人。

容易产生欺诈行为,由于信用证是具有自足性的文件,有关银行只处理单据特点,会存在假单。